A Irani Papel e Embalagem S.A., uma das principais indústrias de papel e embalagens sustentáveis do Brasil, encerrou 2021 com números recordes e se destacando ainda mais no setor. A companhia concluiu o ano com receita líquida de R$ 1,6 bilhão, alta de 56% em comparação com 2020, quando alcançou R$ 1,03 bilhão. Somente no 4° trimestre de 2021, a receita líquida foi de R$ 414 milhões, um crescimento de 42,3% em relação ao mesmo período de 2020, quando alcançou R$ 291 milhões.

A performance da Irani em 2021 também refletiu positivamente em seu lucro líquido, que atingiu R$ 285,3 milhões, um aumento de 207,6% em relação ao ano anterior, quando registrou R$ 92,8 milhões — no 4º trimestre de 2021, o lucro líquido foi de R$ 63,3 milhões, alta de 86,7% em comparação a igual período de 2020. O resultado foi impulsionado principalmente pelas vendas no mercado interno, que correspondeu 84% ao longo de 2021.

Outro indicador expressivo registrado em 2021 foi o EBITDA Ajustado da companhia, que totalizou R$ 493,9 milhões, crescimento de 118,7% em relação a 2020 e com margem de 30,8%, 8,9 pontos percentuais superior a 2020 — no recorte do 4º trimestre do ano passado, o EBITDA Ajustado foi de R$ 134,2 milhões com margem de 32,4%, 114,9% superior ao apurado no mesmo período de 2020, que foi de R$ 62,4 milhões com margem de 21,5%. Quanto a relação dívida líquida/EBITDA, o índice foi de 0,78 vezes em 2021, contra 1,07 vezes em 2020.

“Em 2021, continuamos desafiados pela pandemia, mas com a chegada das vacinas e a retomada parcial de mais atividades, pudemos observar maior estabilidade no mercado internacional e local. Em nosso segmento, notamos que os recentes hábitos de consumo do público, como e-commerce e delivery de alimentos, não apenas foram mantidos, mas também acelerados. E isso fez com que a demanda por embalagens aumentasse, criando um ambiente mais favorável para o setor”, analisa Sérgio Ribas, diretor-presidente da Irani.

Para o executivo, os resultados conquistados em 2021 reforçam o posicionamento da companhia como um importante player do setor e mostram que a estratégia adotada recentemente está conferindo cada vez mais solidez aos negócios. “A cada trimestre percebemos que os resultados financeiros seguem em ascensão e reforçam a sólida performance da companhia. Consequentemente, isso nos permite seguir investindo e visando o crescimento da Irani de forma sustentável e socialmente responsável”.

Desempenho operacional

Em 2021, o mercado interno representou 84% das vendas realizadas pela da Irani, com o mercado externo chegando a 16%. Dessas vendas, o segmento Embalagens Sustentáveis representou mais da metade da receita líquida ano passado — 56%, seguido pelo segmento de Papel para Embalagens Sustentáveis, que representou 33%, e o segmento Resinas Sustentáveis, com 11%.

O volume de vendas do segmento Embalagens Sustentáveis registrou aumento de 1,4% na comparação com 2020, totalizando 157,5 mil toneladas em 2021, assim como o segmento Resinas Sustentáveis, que apresentou aumento de 11,4%, alcançando 15,5 mil toneladas. Já o segmento de Papel para Embalagens Sustentáveis, totalizou 126,1 mil toneladas de venda, registrando redução de 7% quando comparado ao ano anterior em função da maior transferência interna, para as fábricas próprias.

O lucro bruto de 2021 apresentou aumento de 94,3% ante 2020, ao alcançar R$ 632,0 milhões. Esse crescimento no ano passado está relacionado, principalmente, ao aumento da receita pela respectiva alta de preços em relação ao ano anterior. No recorte do 4º trimestre de 2021, foi registrado aumento também de 84,2% em comparação ao mesmo período do ano anterior.

As despesas com vendas em 2021 totalizaram R$ 108,6 milhões, um aumento de 19,8% quando comparadas ao ano anterior, e representaram 6,8% da receita líquida consolidada, menor que os 8,8% em 2020. Já as despesas administrativas em 2021 totalizaram R$ 81,1 milhões, um aumento de 14,8% quando comparadas ao ano anterior, que registrou um montante de R$ 70,6 milhões, e representaram 5,0% da receita líquida consolidada, menor que os 6,9% em 2020.

Rentabilidade do Investimento

O ROIC, indicador que avalia a rentabilidade do investimento feito pelos acionistas na empresa, também foi expressivo em 2021. Nos últimos 12 meses, o Retorno sobre o Capital Investido foi de 24,5%, um aumento de 2,3 p.p na comparação aos 12 meses findos em 30 de setembro de 2021 e 11,9 p.p. de alta frente aos 12 meses findos em 31 de dezembro de 2020. O aumento se deu por conta do crescimento no Fluxo Operacional Ajustado, especialmente pelo avança do EBITDA Ajustado, em nível superior ao aumento no Capital Investido.

“Trata-se do maior ROIC da história da Irani e demonstra o comprometimento da companhia em gerar retornos consistentes acima do custo do capital (WACC). Nosso ROIC é referência tanto no setor de embalagens sustentáveis, quanto nos demais segmentos no Brasil e exterior. O indicador demonstra a força do ESG como tendência secular, que impulsiona nossos resultados econômicos”, analisa Odivan Cargnin, diretor de Administração, Finanças e Relações com Investidores da Irani.

Investimentos e perspectivas

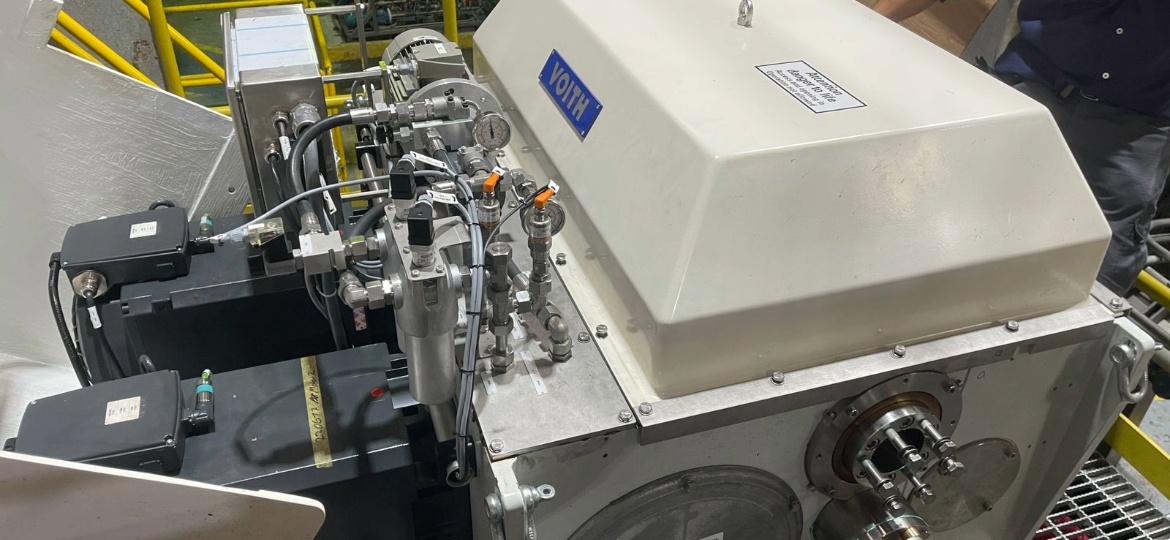

Em 2021 a Irani manteve a estratégia de investir na modernização e automação de seus ativos. Ao todo foi investido R$ 398,9 milhões ao longo do ano passado, em ações direcionadas especialmente ao reflorestamento, manutenção e melhorias de estruturas físicas e equipamentos da companhia. Deste montante, R$ 148,9 milhões foram investidos somente no 4° trimestre, sendo que R$ 118,2 milhões foram destinados à execução dos Projetos Gaia I, II e III, além de R$ 2,9 milhões nos Projetos Gaia VII e VIII, conforme previsto na Plataforma Gaia.

Para 2022, o objetivo da companhia é dar sequência aos investimentos, mesmo em um eventual cenário adverso, causado pela pandemia e volatilidade econômica do país. “Os investimentos da Plataforma Gaia seguem em linha com o cronograma e o orçamento estipulados. Além disso, trata-se de investimentos, majoritariamente, voltados para redução de custos, especialmente de energia, e para ganhos de eficiência e produtividade nas unidades. Logo, são menos dependentes das condições de mercado. Portanto, estamos otimistas”, conclui Cargnin.